La tasa interna de retorno o de rentabilidad (TIR) es un criterio de valoración de inversiones, representa el porcentaje de ganancia que se obtendrá en relación con el capital invertido. Por lo tanto, cuanto mayor sea la TIR mayor será la rentabilidad, de esta forma podemos comparar y evaluar distintos proyectos de inversión.

Esta herramienta es muy utilizada por las empresas, ya que facilita la toma de decisiones sobre inversiones al analizar la viabilidad de los proyectos de inversión.

¿Cómo se calcula e interpreta la tasa interna de retorno?

La Tasa Interna de Rentabilidad implica hacer estimaciones sobre los flujos de efectivo futuro de una inversión y, posteriormente, descontarlos al valor presente utilizando una tasa de descuento. Podemos decir que la TIR es la tasa de descuento que hace al VAN ser igual a cero.

Los criterios del VAN (Valor Actual Neto) y la TIR son equivalentes, aunque hay ciertos casos en los que no tienen por qué llevar a la misma decisión. En general, si la TIR es superior al coste de oportunidad del capital el VAN será positivo y será aconsejable llevarlo a cabo. Como sabemos el momento óptimo para llevar a cabo una inversión será aquel en el que la inversión ofrezca el mayor VAN hoy. Por lo tanto, la regla de decisión es que se deben de aceptar los proyectos que ofrezcan una tasa interna de rentabilidad superior al coste de oportunidad del capital o a la tasa de rentabilidad libre de riesgo.

Pero… ¿Qué es el coste de oportunidad de capital? El coste de oportunidad del capital es la rentabilidad que los inversores podrían obtener invirtiendo en inversiones alternativas con el mismo nivel de riesgo. En otras palabras, es la tasa de rentabilidad esperada a la que se renuncia para invertir en un proyecto, refleja el riesgo asociado a la inversión. Podemos examinar los mercados financieros para medir o, al menos, estimar el coste de capital de los proyectos de inversión de la empresa.

La CNMV proporciona recursos valiosos y directrices regulatorias que pueden enriquecer tu comprensión sobre criterios de valoración de proyectos y como tomar decisiones de inversión. Para obtener información actualizada, recomiendo visitar la página de la Comisión Nacional del Mercado de Valores (CNMV).

EJEMPLO CÁLCULO DE LA TIR

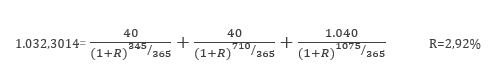

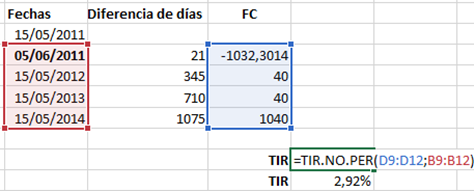

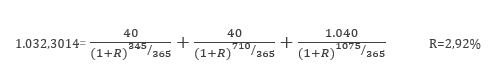

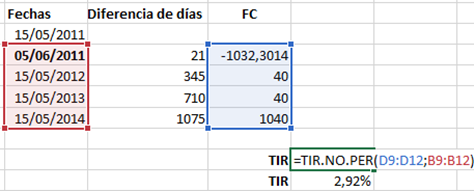

El 05/06/2011 el señor Miranda invierte sus ahorros en bonos del Estado con fecha de vencimiento el 15/05/2014, cupón del 4% con pagos anuales y valor nominal de 1.000 €. El precio de los bonos es del 103,23014% ¿Cuál es la rentabilidad que obtendrá si mantiene la inversión hasta el vencimiento?

P=1.032,3014 C=40 N=1.000

En Excel:

Defectos del criterio de la tasa interna de rentabilidad (TIR)

El criterio de la TIR tiene algunos defectos, ya que existen factores que pueden afectar a su interpretación, lo que nos puede llevar a seleccionar el peor proyecto. Es importante tener en cuenta que cuando existen múltiples cambios de signo en los flujos de caja, el criterio de la TIR no funciona bien. La TIR también nos lleva a error al jerarquizar proyectos mutuamente excluyentes con el mismo desembolso inicial pero distinta duración, sucede lo mismo, si sus desembolsos iniciales son distintos.

Es importante tener en cuenta algunos factores que pueden afectar a la correcta interpretación de la TIR incluyen la precisión de las estimaciones de los flujos de efectivo, la elección de la tasa de descuento adecuada, la evolución de los riesgos asociados a la inversión, etc.

Para que el criterio TIR de buen resultado, el VAN del proyecto debe incrementarse mientras disminuye la tasa de descuento.

¿Quieres potenciar tus habilidades y ampliar tus perspectivas en la toma de decisiones financieras? Dale un impulso a tu carrera hoy mismo, no puedes perderte este MBA Master en Administración y Dirección de Empresas.

¿Qué diferencia hay entre TIR y TAE?

Aunque ambos se utilizan para calcular la rentabilidad de una inversión o el costo de un préstamo, existen diferencias significativas en su enfoque temporal y en su interpretación

La Tasa Anual Equivalente (TAE), es una medida que busca igualar las condiciones económicas de diferentes inversiones o préstamos, es decir, iguala en cualquier fecha el valor actual de los efectivos recibidos y entregados a lo largo de la operación, indica el coste o rendimiento efectivo de un producto. Se usa para comparar diferentes productos financieros y determina la tasa de interés anual efectiva que igualaría los flujos de caja de diferentes inversiones; la TIR es una tasa de rendimiento interna de una inversión específica según los flujos de efectivo que genera durante su vida útil.

Mientras que la TIR es la tasa de rendimiento esperada, la TAE es el porcentaje de interés efectivo que se aplica a la inversión en un año, teniendo en cuenta los gastos adicionales.

La TAE se presenta en forma de porcentaje y se calcula de acuerdo con una fórmula matemática estándar.