En finanzas, un portfolio es una combinación de las inversiones realizadas por una institución o un individuo. Los portfolios de inversión se integran con los diferentes instrumentos que el inversor haya seleccionado y para ello debe tener en cuenta aspectos básicos como el nivel de riesgo que está dispuesto a correr y los objetivos que busca alcanzar con su inversión.

En 1952, el economista Harry Markowitz, publicó el artículo «Porfolio Selection on The Jornal of Finance», siendo estimado por expertos como el trabajo fundador de la Teoría Moderna de Selección de Portfolios de inversión. Años más tarde, extendió su teoría en el libro «Porfolio Selection: Eficient Diversication of Investments» publicado en 1959, desde entonces se convirtió en el punto de referencia de múltiples derivaciones y desarrollos financieros y económicos.

Cómo funcionan los portfolios de inversión

Así pues, debido al hecho de que los servicios financieros a partir de la década de 1980 se volvieran imprescindibles en los países desarrollados y que los mercados bursátiles empezaron a cubrir amplios fondos de inversión, se le concedió a H. Markowitz el Premio Nobel de Economía en 1990. La teoría se desarrolló partiendo de unos supuestos, los más relevantes se manifiestan a continuación:

- Se suponen nulos los impuestos y los costes de transacción.

- Es posible invertir en fracciones muy pequeñas de todos los activos diferentes.

- Los inversores sólo están preocupados por el rendimiento esperado y el riesgo.

- Los rendimientos de los activos son individualmente diferentes y no se pueden expresar como combinaciones lineales de otros activos.

- Debe haber al menos dos activos diferentes en el espacio de inversión.

La teoría moderna de la selección de cartera (MTP: Modern Portfolio Theory) estudia como maximizar el retorno y minimizar el riesgo, mediante una adecuada elección de los componentes de una cartera de valores. Así pues propone que el inversor debe abordar la cartera como un todo, estudiando las características del riesgo y retorno global, en lugar de escoger valores individuales en virtud del retorno esperado de cada valor en particular.

Markowitz definió, como regla fundamental, que un portfolio será eficiente si es la combinación diversificada de activos financieros en la que el propósito de un inversor será obtener un nivel de rendimiento máximo para un mínimo riesgo de pérdida de la inversión. Basada en un análisis de media-varianza, trata un marco matemático para construir una cartera de activos tal que el rendimiento esperado se maximiza para un nivel dado de riesgo, definido en este modelo como varianza. La idea clave es que el riesgo y el retorno de un activo no deben de ser evaluados por sí mismos, sino por la manera en la que contribuyen al riesgo y rendimiento total de una cartera de activos.

Rendimiento y volatilidad de portfolio

La MPT define el rendimiento como un porcentaje de ganancia o pérdida y el riesgo total la desviación típica o volatilidad de los rendimientos. Los inversores entienden como riesgo a la probabilidad de perder todo o parte de lo que se está invirtiendo. Básicamente, la fuente de riesgo es la incertidumbre, que proviene del hecho de que no se puede saber exactamente lo que sucederá en el futuro. La volatilidad nos informa sobre la magnitud media de las fluctuaciones de la rentabilidad en torno al valor esperado de ésta y, por tanto, sobre la incertidumbre que existe sobre si se alcanzará o no un rendimiento esperado.

Diversificación

Markowitz explica el concepto de diversificación como la combinación de diferentes activos sin interdependencia entre sus rendimientos con el objetivo de disminuir el riesgo, ya que el portafolio alcanza un riesgo menor a la sumatoria de los riesgos de sus componentes, o menor al de cada uno de ellos. En términos muy simples, diversificar significa distribuir el total de la inversión en diferentes activos con el objetivo de reducir el riesgo de la cartera.

Así pues, cuando se considera el riesgo desde la perspectiva de la teoría moderna de carteras eficientes, una decisión de inversión no se basa en la evaluación del perfil de riesgo-rendimiento de un instrumento determinado, sino en cómo dicho instrumento afecta al riesgo general de la cartera.

Frontera eficiente

Se puede resumir el proceso de conformación de portfolios de inversión eficientes en dos partes. En la primera, el inversor se hace una idea previa de los activos que pueden ofrecer un rendimiento futuro en base a la especulación, fundamentada en la experiencia previa y la observación de los mercados; en la segunda parte, se procede a la elección de un portafolio dependiendo de la convicción más sobresaliente.

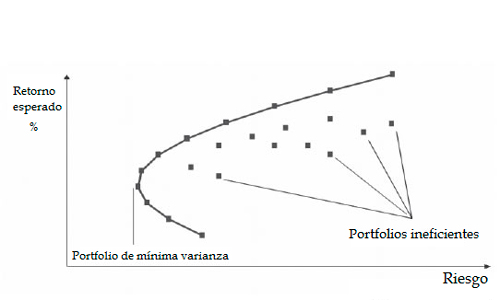

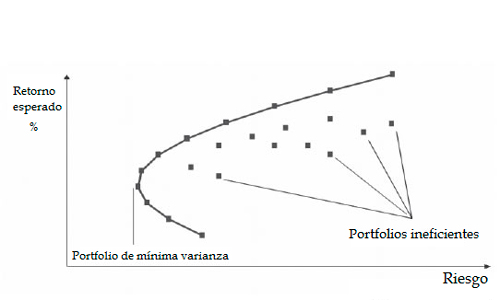

En esta fase, Markowitz muestra el dilema entre el riesgo y rendimiento que enfrenta al inversor, puesto que entre mayor sea el rendimiento esperado mayor será el riesgo que debe asumir. Para ello, expone la formalización matemática que permite determinar las combinaciones de portfolios de inversión eficientes, así el inversor tomará una decisión con base a las alternativas que conformasen el conjunto de portafolios eficientes ubicados en el espacio geométrico Media – Varianza, representado por la frontera eficiente.

Se busca determinar el conjunto de carteras eficientes que proporcionen mínimo riesgo para un valor dado de rendimiento. Los límites de la frontera eficiente son la cartera con el máximo nivel de rentabilidad (límite superior), y la mínima varianza (límite inferior), cualquier combinación con la misma rentabilidad pero por fuera de esta frontera estará asociada a una varianza más alta y desde el punto de vista del inversor, su elección será irracional. Las carteras más altamente diversificadas o carteras “óptimas» pueden ser definidas como carteras que:

- Para un nivel de riesgo determinado tienen el mayor rendimiento esperado.

- Para cualquier nivel de rendimiento esperado, tienen el riesgo más bajo.

En resumen, gracias a los modelos basados en la MPT es posible configurar carteras eficientes de inversiones que se ajusten al perfil de cada inversor y a la situación del mercado. En los próximos artículos hablaremos sobre cómo medir el riesgo en este tipo de portfolios de inversión y las medidas de eficiencia.