Esta web utiliza cookies para que podamos ofrecerte la mejor experiencia de usuario posible. La información de las cookies se almacena en tu navegador y realiza funciones tales como reconocerte cuando vuelves a nuestra web o ayudar a nuestro equipo a comprender qué secciones de la web encuentras más interesantes y útiles.

Resumen de privacidad

Cookies estrictamente necesarias

Las cookies estrictamente necesarias tiene que activarse siempre para que podamos guardar tus preferencias de ajustes de cookies.

Si desactivas esta cookie no podremos guardar tus preferencias. Esto significa que cada vez que visites esta web tendrás que activar o desactivar las cookies de nuevo.

Cookies de terceros

Esta web utiliza Google Analytics, Facebook Pixel y Piwik para recopilar información anónima tal como el número de visitantes del sitio, o las páginas más populares.

Dejar esta cookie activa nos permite mejorar nuestra web.

¡Por favor, activa primero las cookies estrictamente necesarias para que podamos guardar tus preferencias!

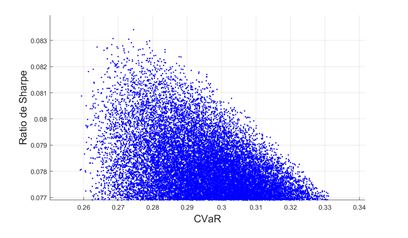

Del valor numérico de este ratio se pueden extraer algunas conclusiones:

Del valor numérico de este ratio se pueden extraer algunas conclusiones:

Comentarios

9Hola, buenas noches.Desde mi punto de vista (muy posiblemente haya discrepancias) la idea de cartera eficiente no es aquella que trata de buscar la máxima optimización mediante fórmulas matemáticas, más bien es aquella que se orienta hacia la elección adecuada de los activos en el momento adecuado, características de la empresa y proyección en el tiempo…uno puede ser más adverso al riesgo o menos pero al final creo que la rentabilidad no se basa como recojo en fórmulas matemáticas.Un saludo y muchísimas gracias por su artículo.