Las nóminas en contratos a tiempo parcial tienen unas características especiales. En este artículo vamos a ver todos los aspectos que debemos tener en cuenta a la hora de saber cómo calcular nóminas en contratos a tiempo parcial.

Tiempo de trabajo

En una jornada a tiempo parcial, desde un inicio se acuerda un tiempo de trabajo inferior al de un trabajador a tiempo completo comparable. Es decir, se toma como referencia la jornada de una persona que en el mismo centro de trabajo y empresa realice un puesto idéntico o similar. Si no lo hay, se acude a la jornada prevista en el convenio colectivo aplicable o, en su defecto, a la jornada máxima legal que es de 40 horas semanales de trabajo efectivo de promedio en cómputo anual (art. 34.1 del Estatuto de los Trabajadores).

Determinación del salario a percibir

Para calcular nóminas en contratos a tiempo parcial, primeramente tendremos que conocer la retribución a percibir de trabajador. Esta retribución dependerá del salario pactado entre empresario y trabajador (o en su defecto por lo que se establezca en el convenio colectivo aplicable) y en la reducción del tiempo de trabajo según lo considerado como jornada completa.

Bases mínimas de cotización

Tras conocer los devengos, debemos determinar el cálculo de las bases de cotización para aplicar las deducciones a la Seguridad Social. Para ello, tenemos que tener en cuenta la Orden ministerial que todos los años regulará las bases mínimas de cotización para el año en cuestión.

Actualmente se aplica la Orden PCM/244/2022, de 30 de marzo que regula la cotización en los supuestos de contratos a tiempo parcial con efectos de 1 de septiembre de 2022.

En el articulo 35, se indica que «la cotización a la Seguridad Social, desempleo, Fondo de Garantía Salarial y formación profesional derivada de los contratos de trabajo a tiempo parcial se efectuará en razón de la remuneración efectivamente percibida en función de las horas trabajadas en el mes que se considere».

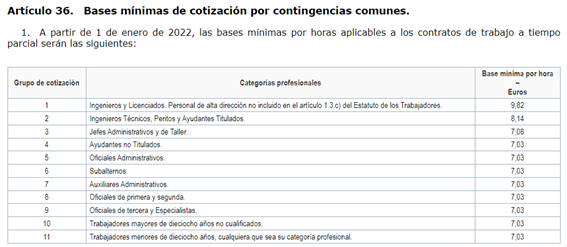

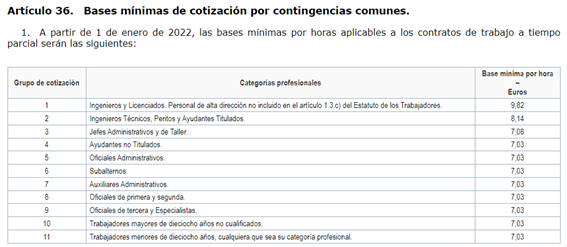

Y en el articulo 36 se establecen las bases mínimas de cotización.

Bases de cotización por contingencias comunes:

La base mínima mensual de cotización será el resultado de multiplicar el número de horas realmente trabajadas por la base mínima horaria.

A partir de 1 de enero de 2022, las bases mínimas por horas aplicables a los contratos de trabajo a tiempo parcial serán las siguientes:

La base mínima mensual de cotización será el resultado de multiplicar el número de horas realmente trabajadas por la base mínima horaria que se establece en el apartado anterior. Con lo cual, lo primero que tenemos que hacer es calcular los días y horas efectivas de trabajo.

Bases de cotización por contingencias profesionales:

Para determinar la base de cotización para las contingencias de accidentes de trabajo y enfermedades profesionales, así como para desempleo, fondo de garantía salarial y formación profesional se aplican las mismas reglas que para las contingencias comunes incluyendo como concepto computable las horas extraordinarias.

Ejemplo práctico:

Así, por ejemplo, si nuestro trabajador tiene una jornada laboral del 50% sobre 40 horas/semanales, trabajará 20 horas semanales distribuidas los lunes, martes, miércoles y jueves de 9 a 14 horas. Cada mes que liquidemos, tendremos que contabilizar los lunes, martes, miércoles y jueves que efectivamente trabaja y sea lectivo, no computándose los que sean festivos o no laborables, a efectos del cálculo mínimo de las bases.

Esto no significa que, si alguno de estos días no es lectivo, no lo cobre, claro que lo cobrará al igual que el resto de los días que no trabaje, pero, a la hora de calcular la base mínima, no se incluye como horas efectivas de trabajo.

Cada año y en función de los Presupuestos Generales del Estado, se desarrollan en la Orden las normas de cotización para el año en cuestión con sus porcentajes, mínimos y máximos, etc..

Lo vamos a ver con un ejemplo:

Luís, es arquitecto y presta sus servicios en un gabinete de reformas. En función de su convenio colectivo, tiene convenido con la empresa los siguientes retribuciones con su jornada de 20 horas semanales:

- Salario base: 900 €

- 2 pagas extras de salario base: 2 x 900 / 12 = 150 €

- Incentivos: 100 €

- Horas Extras: 100€

Base de contingencias comunes = 900€+ 150€ + 100€ = 1.150,00 €

Base de contingencias profesionales= 900€+ 150€ + 100€ + 100€ = 1.250,00 €

Ahora tendríamos que ver en base al art. 36.1 de la Orden PCM/244/2022, de 30 de marzo, si está dentro de los límites pertenecientes al grupo 1 de cotización, que sería en la que estaría Luís como Ingeniero:

Si liquidamos octubre, tendríamos que ver los días que efectivamente trabaja Luís de lunes a jueves y multiplicarlo por 5 (horas diarias trabajadas), para ver los límites.

Encontramos que hay 16 días (ya que el 12 es festivo).

Base de cotización Contingencias Comunes:

16 días x 5 horas x 9,82 €/hora = 785,82€

Como Luís tiene una Base de cotización Contingencias Comunes de 1.150,00 €, estará dentro de los límites, ya que supera el límite mínimo calculado para el mes de octubre que asciende a 785,82 €

Base de cotización Contingencias Profesionales:

Para determinar la base de cotización para las contingencias de accidentes de trabajo y enfermedades profesionales, así como para desempleo, fondo de garantía salarial y formación profesional se aplican las mismas reglas que para las contingencias comunes incluyendo como concepto computable las horas extraordinarias.

16 días x 5 horas x 9,82 €/hora = 785,82€

Como Luís tiene una Base de cotización Contingencias Profesionales de 1.250,00 €, estará dentro de los límites, ya que supera el límite mínimo calculado para el mes de octubre que asciende a 785,82 €

Resumiendo, a la hora de calcular las bases mínimas de cotización en los contratos a tiempo parcial, deberemos tener en cuenta:

- Identificar los días de la semana y número de horas que trabaja cada día en la empresa.

- Calcular la base mínima por hora/euros, que nos vendrá indicada en la Orden ministerial que todos los años regulará las bases mínimas de cotización para el año en cuestión.

- Una vez calculado el número de horas trabajadas cada mes, lo multiplicaremos por la cuantía mínima de €/hora que nos indica la Orden reguladora.

- En los supuestos de que las bases calculadas sean inferiores a las bases mínimas, siempre tomaremos la base mínima para cotizar en ese mes.

Si estás interesado en conocer más al detalle cómo calcular nominas y la cotización a la Seguridad Social te invito a que consultes nuestro Curso en Gestión de Nóminas, Finiquitos y Contratos (Titulación Universitaria + 8 Créditos ECTS).